年会不一样的公司,不一样的规模涉及到的费用类型就不一样,但是一般情况下,我们接触比较常见的可能会有租赁场地费、餐饮费、住宿费、奖品等费用,那么接下来就结合会计小伙伴提出的一些疑问来和大家说说在账务上或者税务上该怎么进行处理。

01、租赁场地费和产生的餐饮费

一般比较大型的公司又或者是想大办一场年会的公司,都会通过租赁场地进行举办,这时候就会涉及到场地的租赁费,而租赁场地进行举办年会,定然会产生餐饮费,有会计小伙伴就会问到:年会租赁场地费和产生餐饮费发票我到底该怎么开具?可以一起开吗?

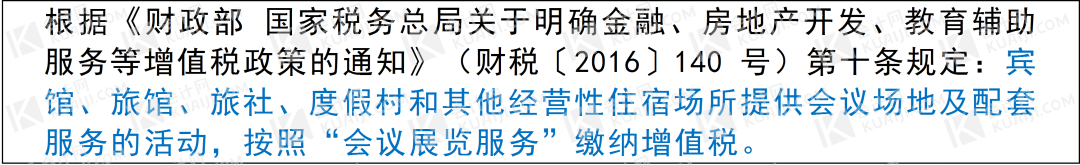

我们可以先一起来看一下相关的规定是怎么说的:

从上面的相关规定我们可以看出,场地租赁的费用是可以开具增值税发票的,这样的话有会计小伙伴就会疑惑:那餐饮费也可以直接跟着场地租赁费用一起开具增值税发票?餐饮费相关的费用支出不是不能进行增值税进项税额抵扣吗?

其实,餐饮费是可以开具增值税发票的,但是它确实不能进行增值税进项税额抵扣,所以会计人员为了方便,一般餐饮费用都会直接要电子普票或者普通发票。

可年会上费用过多,一般会让开票方直接开具会务费的增值税发票,做账时直接计入会务费科目。这样场地租赁费用就可以根据相关规定进行缴纳增值税,而餐饮部分的费用直接做进项税额转出即可。

02、住宿费

年会有些公司并不是在附近举办,离公司有一定的距离,公司就会给员工提供住宿的地方,这时候我们又会涉及到住宿费的账务问题。可这个时候的住宿费就要分几种情况进行账务处理,不一样的情况账务处理上就会有所不同。

情况一:在年会期间,给公司内部的员工提供住宿的地方产生的住宿费,然而这算是公司的福利了,所以做账的时候可以计入福利费里边,但是如果开具的是增值税专用发票的话,是不能进行进项税额抵扣的。

情况二:公司举办年会时,也定会邀请一些来宾进行参加年会,这时如果公司给他们提供住宿产生的住宿费,就应当属于业务招待费的范畴了,而做账的时候就可以计入业务招待费里边,但是如果开具的是增值税专用发票的话,也是不能进行进项税额抵扣的。

情况三:如果年会的性质确是邀请过来开会而已,给开会人员提供住宿而产生的住宿费,这个时候的费用就属于会议支出,取得增值税专用发票后,并且配上相关的证明资料,是可以进行进项税额抵扣的。

03、交通费用

年会不在公司举办,定然也就会产生交通费用,有些公司就会给来参加年会的人员报销交通费用,这样也会涉及到税务处理。然而,交通费用的账务处理和住宿费的是相似的。

情况一:如果是公司内部员工的交通费用报销,账务处理时就可以计入“管理费用——差旅费”里边,这样在取得专票后是可以进行进项税额抵扣的。

情况二:如果是公司非内部员工如合作商、客户、股东等的交通费用报销,账务处理时就可以计入“管理费用——业务招待费”里边,但是这样在取得专票后是不可以进行进项税额抵扣的。

情况三:也有一种很特殊的情况,就是集团年会,各个分公司、子公司的人员到集团总部参加年会,产生的交通费进行报销,小圈觉得合规并且便捷的操作方式是:分公司的人员在分公司报销、子公司人员在子公司报销即可,只要是如实的费用报销,就可以在其企业所得税进行税前扣除。

04、会议

刚刚上面也有说到会议费相关的住宿费,而不一样的会议费用在账务处理上我们也是可以进行不一样的处理。

情况一:假如你们公司举办一个年会的会议,会议上会涉及到住宿、就餐、会议等费用都是在一个酒店进行以及支出的,那么等到年会结束之后,就可以直接开具会议费的发票。

在账务处理上就可以直接计入“管理费用——会议费”里边,在税务上,除上面提及“招待类”属性的餐饮费、住宿费等支出,是不能进行抵扣进项税额以外,其他都是可以进行进项税额抵扣的。

情况二:假如你们公司举办一个年会的会议,但是会议是在自己公司的会议厅进行的,开会人员的住宿费和餐饮费则是通过酒店解决,那么这个时候我们的账务处理就需要分开来做,酒店给你开具住宿费的发票,餐饮发票则由饭店提供。

在账务处理上,住宿费就计入“管理费用——差旅费”里边,餐饮费用就计入“管理费用——业务招待费”里边。跟着在税务处理上,就可以根据相关的规定进行差旅费和业务招待费进行企业所得税税前扣除。

情况三:假如你们公司举办一个年会的会议,会议、住宿以及餐饮都不在同一个地方进行的,那么就要分别取得相关的发票。

在账务处理上,就分别计入“管理费用——会议费/差旅费/业务招待费”,在税务处理上,也是根据相关的扣除标准进行企业所得税税前扣除。

05、礼品

在年会上,很多公司也会给员工、来宾等现场人员发放礼品,甚至会有抽奖的环节,那么获取到的这些礼品在个人所得税、增值税、企业所得税上又该怎么进行账务处理?

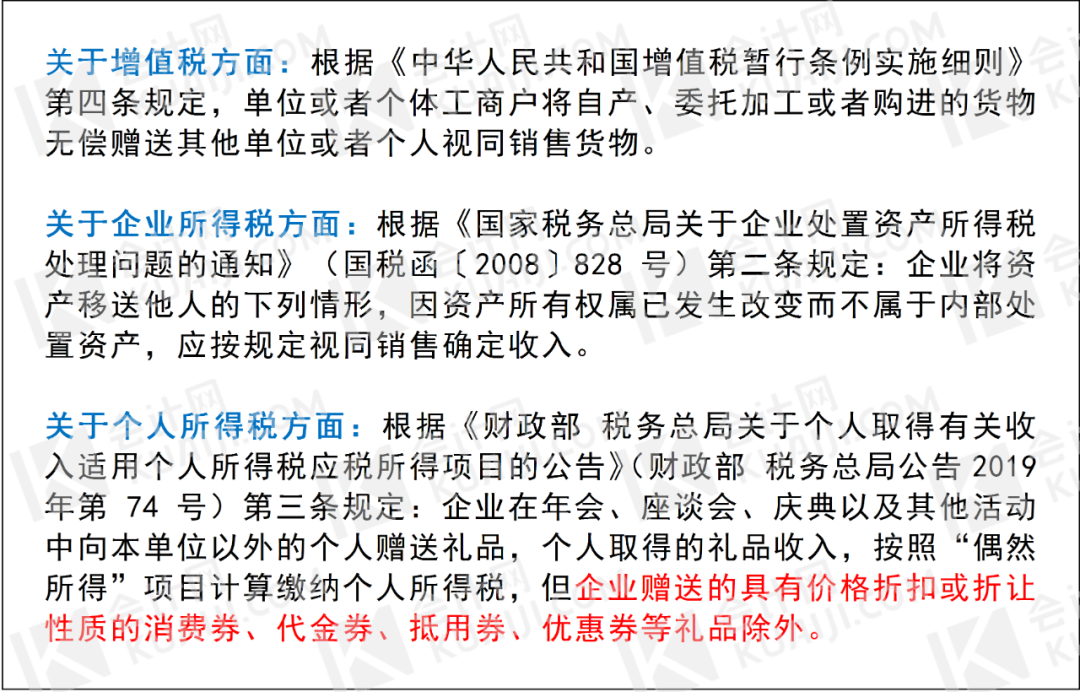

情况一:假如公司在年会上发放的礼品是公司自产的,那么不管是增值税还是企业所得税都是需要进行缴纳的,因为这属于视同销售行为。同时也是需要按照市场销售价缴纳个人所得税的。

情况二:假如公司在年会上发放的礼品是公司是外边进行购买的,那么是不需要进行缴纳增值税和企业所得税,但是需要按实际购买价格,缴纳相应的个人所得税。同时我们需要注意的是,如果礼品发放给的是自家公司的员工,那么在账务处理上应当计入职工福利费;如果发放的是非自家公司的员工,么在账务处理上应当计入业务招待费。

这两种情况,具体的我们也可以来看看相关的规定:

06、微信红包

现在年会上,公司普遍都会给在场人员发红包,而且大多数情况是通过微信的形式进行发放,有会计小伙伴就会疑惑:是不是网络上发放红包是不需要缴纳个人所得税的?然而,这也是需要分情况进行分析。

情况一:如果是以公司的名义给每位员工进行单独发放微信红包,那么这笔红包费用是需要计入“工资、薪金所得”税目里边进行缴纳个人所得税的;如果是以公司的名义在群里随机发放红包,每位员工取得的数额不一致,那么是需要计入“偶然所得”里边进行缴纳个人所得税。

情况二:如果是老板自己的名义给员工发放的红包,那则是不需要进行缴纳个人所得税的。